Налог с покупки недвижимости является обязательным платежом при приобретении жилого или коммерческого объекта. Однако существует возможность вернуть часть этого налога, если выполнены определенные условия. В данной статье мы рассмотрим процесс возврата налога с покупки недвижимости и какие шаги необходимо предпринять для его осуществления.

Для того чтобы иметь возможность вернуть налог с покупки недвижимости, необходимо учесть ряд факторов. В большинстве случаев, возврат налога предусмотрен при покупке первой недвижимости или при наличии определенных льгот для определенных категорий граждан. Есть также программы государственной поддержки, которые предусматривают частичный или полный возврат налога с покупки жилья в зависимости от ряда условий.

Важно помнить, что процедура возврата налога с покупки недвижимости может отличаться в различных регионах и зависеть от законодательства страны. Поэтому перед началом процесса необходимо ретельно изучить информацию о соответствующих правилах и требованиях. В случае возникновения затруднений, всегда лучше обратиться за консультацией к специалистам в данной области.

Подготовка необходимых документов для возврата налога

Дополнительно, потребуется предоставить копию паспорта продавца и покупателя. Это доказывает личность сторон соглашения. Также важно иметь справку из БТИ о характеристиках купленного объекта недвижимости. Этот документ подтверждает факт покупки и содержит данные об объекте.

- Договор купли-продажи недвижимости

- Копии паспортов сторон

- Справка из БТИ

Правила подачи заявления на возврат налога с покупки жилья

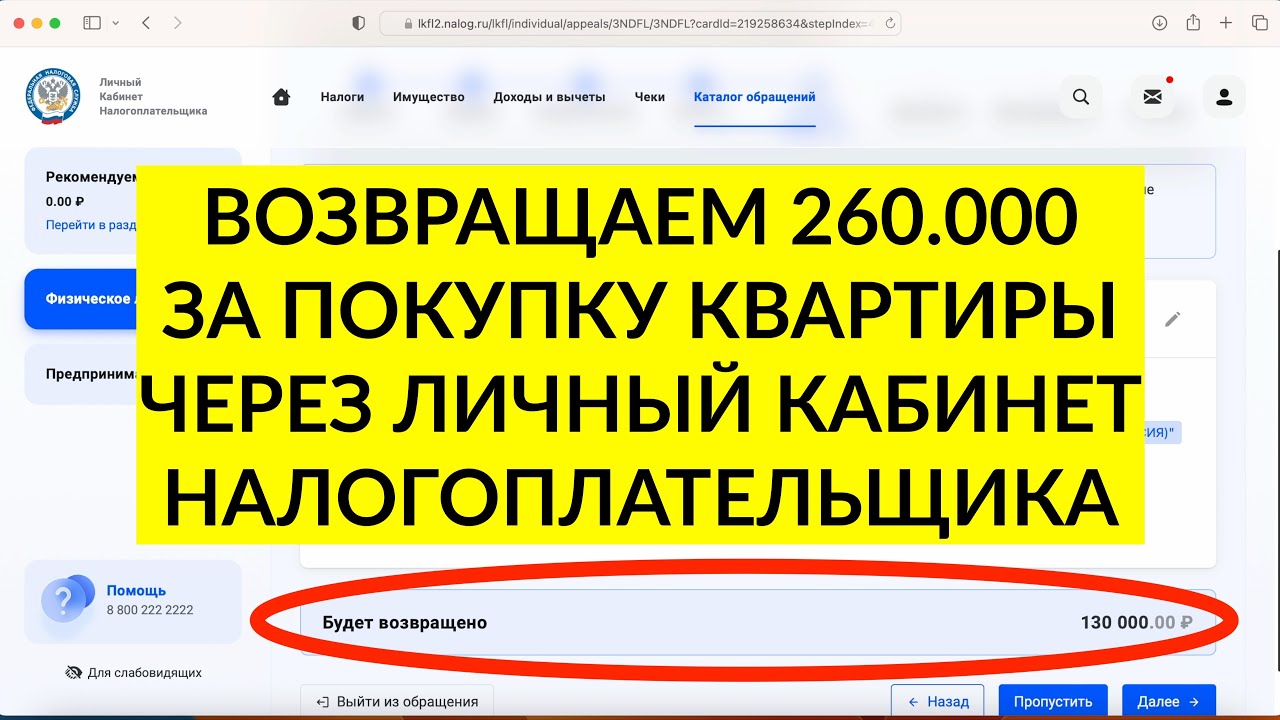

Для того чтобы вернуть налог с покупки недвижимости, необходимо подать соответствующее заявление в налоговую службу. При этом, следует учитывать несколько важных правил, которые позволят избежать ошибок и ускорить процесс возврата средств.

Сначала необходимо правильно заполнить заявление на возврат налога с покупки жилья. В нем указывается информация о самой сделке, о купленной недвижимости, а также о сумме уплаченного налога. Важно не допустить ошибок в заполнении, чтобы избежать задержек в рассмотрении заявления.

- Проверьте все необходимые документы: перед подачей заявления убедитесь, что у вас имеются все необходимые документы, подтверждающие покупку недвижимости и уплату налога.

- Соблюдайте сроки: обратите внимание на установленные законом сроки подачи заявления. Не допустите просрочки, чтобы избежать лишних сложностей.

- Обращайтесь за помощью: если у вас возникли вопросы или трудности при заполнении заявления, обратитесь за консультацией к специалистам, которые помогут вам разобраться в ситуации.

Какой налог можно вернуть при покупке недвижимости

При покупке недвижимости можно вернуть такие налоги, как налог на имущество физических лиц (НФЛ) и налог на недвижимое имущество. Налог на имущество физических лиц взимается с граждан за владение квартирами, комнатами, домами, дачами и другими объектами недвижимости.

Чтобы вернуть налог при покупке недвижимости, необходимо учитывать различные факторы, такие как срок владения объектом, цена сделки, возможные льготы и налоговые вычеты. Обратитесь к специалисту или юристу для получения подробной консультации по этому вопросу.

- Налог на имущество физических лиц: В зависимости от области, где находится ваша недвижимость, размер налога может различаться. Однако вы можете попытаться вернуть часть этой суммы, если у вас есть основания для налогового вычета.

- Налог на недвижимое имущество: Этот налог является федеральным и взимается собственниками недвижимости. В некоторых случаях можно получить налоговые льготы или вернуть часть уплаченной суммы.

Сроки и условия возврата налога с покупки жилья

Сроки возврата: Возврат налога с покупки недвижимости возможен в течение определенного срока, обычно это делается в течение 3-х лет с момента совершения покупки. Однако существуют исключения, когда налог можно вернуть позднее, но в этом случае могут быть применены дополнительные условия.

Условия возврата: Для того чтобы вернуть налог с покупки жилья, необходимо соблюсти определенные условия. В частности, чаще всего это касается того, что недвижимость должна использоваться для жилых целей (не для коммерческой деятельности). Также важно, чтобы владелец имел право на получение налогового вычета по данному объекту.

- Недвижимость должна быть находиться в собственности в том же регионе, где проживает налогоплательщик.

- Объект недвижимости должен быть зарегистрирован в соответствии с законодательством и иметь все необходимые документы.

- Налоговая декларация, поданная для возврата суммы налога с покупки жилья, должна быть заполнена корректно и в срок.

Какие расходы можно включить в налоговый вычет при покупке недвижимости

При покупке недвижимости можно включить определенные расходы в налоговый вычет. Это позволяет снизить сумму налога на доходы граждан. Однако не все расходы могут быть включены в налоговый вычет, поэтому важно быть в курсе какие именно расходы допускаются.

Среди расходов, которые можно включить в налоговый вычет при покупке недвижимости, можно выделить: расходы на приобретение жилого помещения (квартиры, дома), расходы на услуги риэлторов, агентские комиссии, расходы на оформление документов и государственную пошлину.

- Расходы на приобретение жилого помещения: включают в себя стоимость недвижимости, которая указана в договоре купли-продажи.

- Услуги риэлторов: комиссия за услуги риэлтора может быть также включена в налоговый вычет.

- Агентские комиссии: расходы, связанные с оказанием агентского или посреднического обслуживания при покупке недвижимости.

- Оформление документов и государственная пошлина: расходы, связанные с регистрацией права собственности на недвижимость.

Советы по оформлению налоговых льгот при покупке недвижимости

При покупке недвижимости многие рассматривают возможность воспользоваться налоговыми льготами. Для этого необходимо оформить все документы правильно и в срок.

Одним из важных аспектов является наличие всех необходимых документов, подтверждающих сделку по покупке недвижимости. Это могут быть договор купли-продажи, выписка из реестра и другие документы, удостоверяющие право собственности.

Следующие советы помогут вам оформить налоговые льготы при покупке недвижимости:

- Консультируйтесь с налоговым консультантом: специалист сможет подсказать, какие именно налоговые льготы вы можете применить при покупке недвижимости.

- Внимательно изучите условия программ льгот: не все сделки по покупке недвижимости подпадают под определенные налоговые льготы, поэтому важно заранее изучить все условия.

- Собирайте все необходимые документы: для успешного получения налоговых льгот необходимо иметь все документы в полном объеме и правильно их оформить.

Часто задаваемые вопросы о возврате налога с покупки недвижимости

Могу ли я вернуть налог с покупки недвижимости, если я не живу в этом доме?

Да, в большинстве случаев налог можно вернуть независимо от того, живете ли вы в недвижимости или нет. Однако есть определенные условия, которые нужно выполнить для возврата налога.

- Какие документы мне нужно предоставить для возврата налога?

- Сроки возврата налога с покупки недвижимости

Для возврата налога с покупки недвижимости обычно требуется предоставить копию договора купли-продажи, копию свидетельства о регистрации недвижимости, а также заполненную заявку на возврат налога.

Обычно сроки возврата налога с покупки недвижимости зависят от законодательства вашей страны или региона. В среднем, процесс возврата занимает от нескольких недель до нескольких месяцев.

Итог:

Возврат налога с покупки недвижимости может быть сложным процессом, но при наличии правильных документов и соблюдении необходимых условий, вы можете успешно вернуть себе часть потраченных средств. Убедитесь, что вы ознакомлены с законодательством вашей страны или региона, чтобы избежать ошибок и ускорить процесс возврата налога.